Seit über 35 Jahren ein Team: Die HypoVereinsbank und PlanetHome verlängern ihre exklusive Kooperation. Der Fokus der neuen Vereinbarung liegt auf Wachstum, Digitalisierung und einer noch engeren Verzahnung von Immobilien- und Finanzierungsgeschäft.

Ungebetener Besuch vor der Bilanzvorlage: BKA und Staatsanwaltschaft durchsuchen Büros der Deutschen Bank in Frankfurt und Berlin. Hintergrund ist ein neuer Geldwäscheverdacht im Zusammenhang mit ausländischen Gesellschaften. Das Timing drückt auf den Aktienkurs.

Meilenstein für Krypto „Made in Germany“: Die Börse-Stuttgart-Tochter BISON knackt die Marke von einer Million aktiven Nutzern. Mit MiCAR-Lizenz und Sicherheitsfokus profitiert die Plattform von der steigenden Nachfrage nach regulierten Angeboten.

Wachstum unter neuer Flagge: HRK LUNIS meldet für 2025 Rekorderträge und vollzogene Übernahmen. Mit dem neuen Eigner Seven2 plant CEO Andreas Brandt nun die Expansion ins europäische Ausland.

Derivate-Turbo für Neobanken: Das Infrastruktur-Fintech Upvest und die Börse Stuttgart starten eine Partnerschaft. Finanzinstitute können ihren Kunden ab sofort den Handel mit über 2,5 Millionen verbrieften Derivaten anbieten – einfach per API-Schnittstelle.

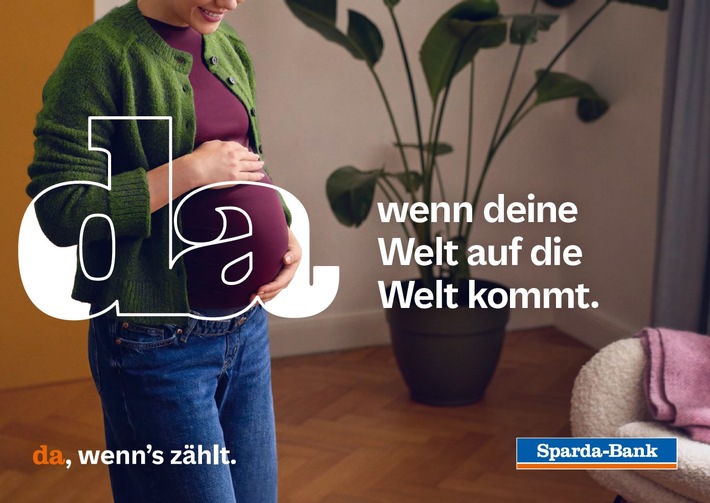

Einheitliche Stimme für elf Institute: Die Sparda-Banken starten ihre nationale Markenkampagne „da, wenn's zählt“. Mit Humor und einem cleveren Wortspiel rückt die Genossenschaftsgruppe Verlässlichkeit und Nähe in den Fokus.

Prominenter Neuzugang: Oddo BHF holt Simone Westerfeld von der UBS als stellvertretende CEO. Die Finanz-Professorin soll die Transformation der Bank leiten und die Kernmärkte vernetzen.

Paukenschlag zum Jahresauftakt: Hauck Aufhäuser Lampe sichert sich ein gewaltiges Mandat der Siemens Fonds Invest. Das Bankhaus verwahrt künftig 5,5 Milliarden Euro für den Industrieriesen und baut seine Marktposition unter dem Dach von ABN AMRO weiter aus.

Alarmstufe Rot bei der Finanzierung: Fast 38 Prozent der Mittelständler berichten von erschwertem Kreditzugang – ein Rekordwert. Trotz sinkender Zinsen bleiben die Banken extrem vorsichtig.

Meilenstein in den USA: Die UBS erhält die vorläufige Genehmigung für eine nationale Banklizenz. Damit stärkt die Schweizer Großbank ihre Position im amerikanischen Wealth Management und nähert sich der finalen Zulassung.

Langfristiges Signal für Stabilität: Die Münchener Hypothekenbank bindet ihren Vorstandschef Dr. Holger Horn vorzeitig bis Ende 2032 an das Haus und setzt damit auf Kontinuität in volatilen Zeiten.

Europas Banken formieren sich: Die DZ BANK tritt der Allianz „Qivalis“ bei. Ziel ist ein regulierter Euro-Stablecoin als Antwort auf US-Anbieter, Start in 2026.

Grünes Licht für Krypto im Genossenschaftssektor: Die DZ BANK erhält die BaFin-Lizenz nach MiCAR-Standard. Mit „meinKrypto“ können Volksbanken ihren Kunden nun den Handel mit Bitcoin und Co. direkt in der App ermöglichen.

Wachablösung bei der Apple Card: JP Morgan übernimmt das Portfolio von Goldman Sachs. Der Deal über 20 Mrd. Dollar besiegelt Goldmans Rückzug vom Massenmarkt.

Die Bawag Group ersetzt im deutschen Privatkundengeschäft die Marke Barclays durch Easybank und will das übernommene Geschäft technisch integrieren, optisch neu ausrichten und künftig auch das Produktangebot ausbauen.

Stephan Cohnen verstärkt die Geschäftsführung der BMW Bank und übernimmt Verantwortung für Kundenservice, Prozesse und IT. Er soll die Bank digitaler und effizienter ausrichten.

Die Finanzaufsicht BaFin verhängt gegen M.M. Warburg & Co ein Bußgeld von 750.000 Euro. Die Privatbank hatte 2022 Zinserträge auf ihr zusätzliches Kernkapital ausgeschüttet, obwohl sie keinen Gewinn erzielte.

Klarna erweitert seine Refinanzierung und setzt erstmals auf Stablecoins: In Kooperation mit Coinbase will die Digitalbank kurzfristige Mittel in USDC aufnehmen und damit neue institutionelle Investoren erschließen.

Die Deutsche Pfandbriefbank beschleunigt ihren Rückzug aus dem US-Markt und transferiert Risiken aus US-Büroimmobilien im Volumen von zwei Milliarden Dollar an Oaktree Capital. Der Schritt soll Kapital freisetzen und die Bilanz entlasten.

Die Frankfurter Bankgesellschaft holt Helaba-Manager Peter Leimert in den Vorstand. Er übernimmt ab April 2026 als CFO und COO, während Thomas Wagner gruppenintern in die Schweiz wechselt.

Das Bundeskabinett beschließt eine Reform der privaten Altersvorsorge und die Einführung der Frühstartrente. Die Riester-Rente soll abgelöst, Kosten gesenkt und Kapitalmarktchancen ausgeweitet werden – Versicherer und Verbraucherschützer fordern jedoch Nachbesserungen.

Quintet Private Bank beruft Thomas Heinzl zum neuen Group CEO. Der bisherige Vontobel-Topmanager übernimmt im zweiten Quartal 2026 und soll die nächste Wachstumsphase der europäischen Privatbank prägen.

Oddo BHF beruft Christian Zahn zum 1. Januar 2026 in den Vorstand. Der bisherige Global Head of Investment Banking soll den Ausbau der M&A- und Investment-Banking-Aktivitäten der deutsch-französischen Bankengruppe weiter vorantreiben.

Historischer Wechsel bei der LBBW: Ab April 2026 führt mit Gabriele Kellermann erstmals eine Frau den Aufsichtsrat von Deutschlands größter Landesbank. Sie folgt auf den langjährigen Vorsitzenden Christian Brand, womit das Institut auf eine interne Lösung und Kontinuität setzt.

Deutsche Bank verlängert mit Privatkundenchef Claudio de Sanctis um drei Jahre. IT-Vorstand Bernd Leukert bleibt vorerst an Bord, da die Nachfolgesuche stockt.

Christine Grabmair wird neue IT-Vorständin der Volksbank Wien. Ab Januar 2026 soll die Ex-Thyssenkrupp-Managerin die Digitalisierung und Cyber-Security im Verbund vorantreiben.

Genossenschaftsbanken nutzen die Apple-Öffnung: Ab sofort ist das Bezahlen per iPhone direkt über die Banking-App möglich – ganz ohne den Umweg über Apple Pay.

Führungswechsel im Risikomanagement: Die Standard Chartered Bank AG holt Isabelle Saadjian als neue Risikovorständin (CRO) an Bord. Die erfahrene SMBC-Managerin und ehemalige EU-Expertin übernimmt zum 1. Januar 2026 und soll den Expansionskurs in Kontinentaleuropa absichern.

Die UBS schärft ihr Profil: Um die Effizienz nach der Credit-Suisse-Integration zu steigern, plant die Schweizer Großbank bis 2027 den Abbau von weiteren 10.000 Stellen. CEO Sergio Ermotti treibt den Umbau voran, um die Kosten-Ertrags-Quote auf internationales Niveau zu senken und an der Börse wieder Boden gutzumachen.

Eine Ära geht zu Ende: Nach 36 Jahren im Dienst der staatlichen Förderbank verabschiedet sich Christiane Laibach im Sommer 2026 in den Ruhestand. Als Vorständin für internationale Finanzierungen prägte sie die KfW IPEX-Bank und die DEG entscheidend. Die Suche nach einer Nachfolge läuft bereits.

Die Deutsche Börse Group und die US-Krypto-Börse Kraken vereinbaren eine strategische Partnerschaft. Ziel ist die Verknüpfung von traditioneller Finanzinfrastruktur und digitalen Assets – vom Devisenhandel via 360T bis hin zu tokenisierten Wertpapieren.

Die dwpbank erhält die MiCAR-Lizenz der BaFin für den Kryptohandel. Über die Plattform wpNex können Banken und Sparkassen ihren Kunden nun rechtssicher digitale Assets anbieten – ein wichtiger Schritt für die Tokenisierung des Finanzmarktes.

N26 tritt der europäischen Bezahlplattform Wero bei. Als erste strategische Weichenstellung unter dem neuen CEO Marcus Mosen integriert die Neobank ab Mitte 2026 P2P-Zahlungen und stärkt damit die europäische Payment-Souveränität.

Ein Paukenschlag im US-Transaktionsgeschäft: Die Deutsche Bank zieht einen Großauftrag des Zahlungsdienstleisters Paypal an Land. Das Mandat umfasst ein geschätztes Volumen von über 600 Milliarden Euro jährlich und markiert einen seltenen Sieg eines europäischen Instituts gegen die US-Konkurrenz – ein wichtiger Impuls für die zuletzt schwächelnde Unternehmensbank.

JP Morgan setzt in der Schweiz zum nächsten großen Sprung an: Nach einem Rekordjahr 2025 plant die US-Großbank, ihr Geschäft mit superreichen Privatkunden bis 2030 erneut zu verdoppeln. Mit massiven Investitionen in Technologie und einer personellen Offensive positioniert sich das Institut als stabiler „Safe Haven“ und Alternative zu den etablierten Platzhirschen.

Führungswechsel bei der BMW Bank: Stefan Hienzsch übernimmt ab sofort den Vorsitz der Geschäftsführung. Der langjährige Konzern-Jurist und Finanzexperte soll den digitalen Wandel des Münchner Instituts beschleunigen und die Bank im komplexen regulatorischen Umfeld steuern.

Späte Genugtuung für Sparer: Nach einem wegweisenden BGH-Urteil beginnt die Commerzbank mit der Rückerstattung zu Unrecht erhobener Verwahrentgelte. Rund 40.000 Kunden können auf eine Entschädigung hoffen. Insgesamt stellt das Institut dafür etwa zehn Millionen Euro bereit – ein wichtiger Schritt, um das Kapitel der Strafzinsen endgültig zu schließen.

Aufatmen in Frankfurt: Der Finanzstabilitätsrat (FSB) stuft die Deutsche Bank in ihrer Systemrelevanz herab. Das Institut rutscht in die niedrigste Risikokategorie der weltweit wichtigsten Banken, wodurch die Kapitalanforderungen ab 2027 sinken. Während US-amerikanische und chinesische Konkurrenten höhere Puffer aufbauen müssen, gewinnt der deutsche Marktführer wertvollen finanziellen Spielraum.

Strategiewechsel beim Plattform-Riesen: Nach einer jahrelangen Einkaufstour prüft die FNZ Group offenbar den Verkauf ihrer deutschen Depotbanksparte. Unter der Ägide der neuen CEO Blythe Masters rückt die Kapitaleffizienz in den Fokus. Ein Deal für den Marktführer, der zuletzt Ebase und die Fondsdepot Bank integrierte, könnte ein Volumen von über 500 Millionen Euro erreichen.

Allianz Partners läutet eine neue Ära im Kundenservice ein: Die Versicherungstochter plant den Abbau von bis zu 1.800 Stellen, vorwiegend in den Callcentern. Der Grund ist ein forcierter Einsatz von Künstlicher Intelligenz. Während der Konzern den Wandel als Anpassung an neue Kundenbedürfnisse sieht, markiert der Schritt einen der ersten großen KI-bedingten Umbrüche in der Branche.

Die BaFin greift bei der C24 Bank durch: Wegen schwerer Mängel in der Geldwäscheprävention und bei der Bekämpfung betrügerisch genutzter Konten ordnet die Aufsicht ein Maßnahmenpaket an, erhöht die Eigenmittelanforderungen und stellt der Bank einen Sonderbeauftragten zur Seite.

Revolut steigt in den Bewertungs-Olymp auf: Die britische Neobank ist nach einer Kapitalmaßnahme nun 75 Milliarden US-Dollar wert. Getrieben von starkem Gewinnwachstum und dem Einstieg von Nvidias VC-Arm, untermauert das FinTech seinen Anspruch als globale Finanzplattform und setzt ein starkes Zeichen im Markt.

Julius Bär schließt die Bereinigung seines Kreditbuchs mit einer Wertberichtigung von 149 Mio. Franken ab. Trotz erwartetem Gewinnrückgang 2025 zeigt sich das Kerngeschäft robust: Die verwalteten Vermögen klettern dank starker Neugelder auf einen Rekordwert von 520 Milliarden Franken.

Die DWS, Fondstochter der Deutschen Bank, zieht sich aus dem Private-Credit-Geschäft in Asien-Pazifik zurück. Als Gründe werden eine geringere Marktstruktur, intransparente Regulatorik und unklare Rechtslagen genannt. Die Gesellschaft richtet ihren Fokus auf Regionen mit stärkerer Positionierung, während sie den Vertrieb globaler Alternativer Anlagen in Singapur jedoch ausbaut.

Der BVI und die Asset Management Association of China (AMAC) intensivieren ihre Zusammenarbeit durch ein Memorandum of Understanding. Ziel ist die Förderung des hochrangigen Austauschs, die Erleichterung gegenseitiger Marktzugänge und die Diversifizierung internationaler Einflüsse in den Fondssektoren Europas und Chinas.

Im Rechtsstreit zwischen der DWP Bank und dem S-Broker hat das Landgericht Frankfurt entschieden: Die Deka-Tochter muss rund 15 Millionen Euro des Schadens infolge einer Buchungspanne übernehmen. Die restlichen Kosten trägt überwiegend die DWP.

.webp)

Berenberg stellt die Führung im Corporate Banking neu auf: Frederik Gottlob übernimmt zum Jahreswechsel die Leitung des Zentralbereichs von Tobias Bittrich, der das Segment über viele Jahre geprägt und strategisch ausgebaut hat.

Trade Republic erweitert sein Kryptogeschäft um Wallets, Staking und Bezahlfunktionen – und treibt damit seine Entwicklung hin zum umfassenden Vermögensverwalter voran. Während das Produktportfolio wächst, häufen sich zugleich Beschwerden über den Kundenservice.

Eine neue Studie von Swiss Life Select zeigt: 98 % der Paare sprechen offen über Geld, 54 % streiten nie darüber. Trotz wachsender Offenheit bleiben viele misstrauisch gegenüber der gesetzlichen Rente – und setzen auf Eigenverantwortung in der Liebe.

Die OLB steigert ihr operatives Ergebnis um 15 Prozent und senkt die Kosten deutlich. Solide Kapitalquoten und starkes Wachstum sichern Stabilität – Eigentümerwechsel zur TARGO Deutschland steht bevor.

Die Aareal Bank steigert ihr bereinigtes Betriebsergebnis um 15 Prozent auf 306 Millionen Euro. Weniger Risiken, geringere Kosten und starkes Neugeschäft stützen das Ergebnis – Jahresziele bleiben unverändert.

ABN AMRO übernimmt die NIBC Bank von Blackstone für rund 960 Mio. €. Mit dem Zukauf stärkt die Großbank ihr Hypotheken- und Spargeschäft, stellt ihre Markenstrategie neu auf und erwartet eine Kapitalrendite von 18 % bis 2029.

Die UBS verschiebt die Migration vermögender Credit-Suisse-Kunden auf Anfang 2026. Technische Komplexität und Sensibilität des Kundensegments bremsen die Integration – das Milliarden-Synergieversprechen steht auf dem Prüfstand.

Munich Re steigert den Gewinn im dritten Quartal 2025 auf knapp zwei Milliarden Euro. Geringe Großschäden, starke Kapitalerträge und ein solides ERGO-Ergebnis sichern das Jahresziel von sechs Milliarden Euro.

Der Immobilienmarkt in Deutschland zeigt sich robust: Laut vdp stiegen die Preise im dritten Quartal 2025 um 3,6 Prozent. Besonders Mehrfamilienhäuser treiben die Erholung – München bleibt Spitzenreiter.

Die Zurich Gruppe prüft erneut den Verkauf ihres deutschen Lebensversicherungsportfolios. Nach dem geplatzten Deal mit Viridium 2024 sucht der Versicherer neue Käufer – trotz starker Geschäftszahlen.

Die EU-Kommission untersucht mögliche Wettbewerbsabsprachen zwischen der Deutschen Börse und NASDAQ im europäischen Derivatehandel. Es geht um den Verdacht der Marktaufteilung und Preisabstimmung – die Deutsche Börse sagt Kooperation zu.

Die Commerzbank erzielt nach neun Monaten 2025 ein operatives Rekordergebnis von 3,4 Milliarden Euro. Erträge und Provisionsüberschuss steigen, die Kostenquote sinkt. Kapitalquote bleibt stark, Aktienrückkäufe laufen. Der Ausblick für 2025 wurde bestätigt, der Zinsüberschuss höher angesetzt.

Die ING Deutschland startet mit neuen Anreizprogrammen für Privat- und Geschäftskunden in den November. Attraktive Zinsen, Prämien und Cashback sollen Wachstum und Kundenbindung fördern.

M.M.Warburg & CO besetzt ihren Aufsichtsrat neu: Reiner Brüggestrat und Claus Nolting scheiden aus, Thomas A. Lange übernimmt den Vorsitz. Der Umbau soll den laufenden Transformationsprozess der Hamburger Privatbank weiter vorantreiben.

Bitpanda-Co-Gründer Paul Klanschek zieht sich aus der operativen Führung zurück und wechselt in den Verwaltungsrat. Neuer Co-CEO neben Eric Demuth wird Lukas Enzersdorfer-Konrad.

Die Nassauische Sparkasse verlängert die Verträge mit ihren Vorständen Michael Baumann und Frank Diefenbach. Der Verwaltungsrat setzt damit auf Kontinuität und Stabilität bei den strategischen Projekten des Hauses.

Die EZB senkt die Kapitalanforderungen für die Commerzbank leicht. Vorstandschefin Bettina Orlopp spricht von einem Vertrauensbeweis – und kündigt an, den zusätzlichen Spielraum für Dividenden und Aktienrückkäufe zu nutzen.

Trotz rückläufigem Zinsüberschuss blickt ING optimistisch auf das Gesamtjahr. Die Bank hebt ihre Prognose an, steigert in Deutschland den Gewinn und kündigt ein Aktienrückkaufprogramm an.

Die niederländische Großbank ING beruft die erfahrene Finanzmanagerin Ida Lerner zur neuen CFO. Sie folgt im April 2026 auf Tanate Phutrakul und soll die Finanzstrategie und digitale Transformation der Bank weiter vorantreiben.

Rekordzahlen bei der Deutschen Bank: In den ersten neun Monaten 2025 steigt der Vorsteuergewinn um 64 Prozent auf 7,7 Milliarden Euro, die Rendite auf das materielle Eigenkapital liegt bei 10,9 Prozent. Alle Sparten wachsen zweistellig, die Ausschüttungen an Aktionäre nehmen deutlich zu.

Rückstellungen in Milliardenhöhe drücken den HSBC-Gewinn. Der Fall Madoff und schwache Immobilienwerte in Hongkong belasten das Ergebnis – dennoch hebt die Bank ihre Prognose für Zinseinnahmen an.

Hypoport SE verdoppelt im 9-Monats-Zeitraum 2025 das EBIT auf circa 23,6 Mio. Euro. Der Umsatz stieg um 12 % auf rund 459 Mio. Euro. Die Jahresprognose wird beim Umsatz und Rohertrag gesenkt, das EBIT-Ziel bleibt unverändert.

Die Deutsche Börse steigert trotz schwächerer Märkte ihren Gewinn um 16 Prozent. Das diversifizierte Geschäftsmodell erweist sich als stabil – die Jahresprognose bleibt in Reichweite.

Die MERKUR PRIVATBANK wächst 2025 deutlich: Zins- und Provisionsüberschuss legen zweistellig zu, das verwaltete Vermögen übertrifft bereits nach neun Monaten das Jahresziel.

Revolut erhält EU-weite MiCA-Lizenz und bereitet den Start seiner neuen Krypto-Plattform vor. Das Fintech will mit über 280 Token, gebührenfreiem Staking und EU-regulierter Verwahrung Maßstäbe im digitalen Asset-Markt setzen.

UBS stellt ihre Konzernleitung neu auf: Michelle Bereaux übernimmt die Compliance-Leitung, Beatriz Martin wird COO, Mike Dargan stärkt den Technologie-Fokus. CEO Sergio Ermotti sieht die Bank strategisch für Wachstum und Innovation aufgestellt.

Die KfW streicht bis 2029 rund 100 Stellen in ihrer Entwicklungsbank. Grund sind sinkende Fördermittel aus dem Bundeshaushalt und eine Neustrukturierung mit digitaleren Prozessen. Entlassungen soll es nicht geben.

Die Deutsche Bank hat ihr Aktienrückkaufprogramm über 250 Millionen Euro abgeschlossen und 8,4 Millionen eigene Aktien erworben. Insgesamt schüttet die Bank 2025 rund 2,3 Milliarden Euro an ihre Aktionäre aus – 50 Prozent mehr als im Vorjahr.

Swiss Life Asset Managers verpflichtet den früheren Deutsche-Bank-CMO Tim Alexander als neuen Leiter Marketing & Corporate Communications. Der erfahrene Markenstratege soll das Wachstum und die internationale Markenführung vorantreiben.

Die DKB stärkt ihren Wachstumskurs: Sascha Dewald wird Chief Growth Officer und übernimmt die strategische Koordination der Wachstumsinitiativen der Bank.

Unicredit steigert den Quartalsgewinn auf 2,6 Milliarden Euro und übertrifft die Prognosen deutlich. CEO Andrea Orcel kündigt das „beste Jahr aller Zeiten“ an – und hält im Commerzbank-Poker alle Optionen offen.

Die BBBank und die PSD Bank Hessen-Thüringen wollen fusionieren. Durch den Zusammenschluss entstünde eine Genossenschaftsbank mit 24 Milliarden Euro Bilanzsumme – einer der größten Player im Geno-Sektor.

Die V-Bank hat als erste reine Depotbank Deutschlands die EU-weite MiCAR-Lizenz erhalten. Damit bietet sie Vermögensverwaltern die regulierte Verwahrung von Kryptowährungen und Token an – ein wichtiger Schritt für den europäischen Kryptomarkt.

Ein US-Gericht verurteilt BNP Paribas zu 20,75 Millionen Dollar Schadenersatz wegen Beihilfe zu Menschenrechtsverletzungen im Sudan. Analysten warnen vor einer Klagewelle von bis zu 25.000 möglichen Klägern – die Aktie bricht ein.

Trade Republic verdoppelt seinen Gewinn auf 34,8 Millionen Euro und zählt erstmals über zehn Millionen Kunden. Nach der Vollbanklizenz wandelt sich der Berliner Neobroker zur europäischen Digitalbank mit stabilem Wachstum und klarer Profitstrategie.

Revolut schließt eine überzeichnete Kapitalrunde über 2,57 Milliarden Euro ab und wird mit 75 Milliarden Dollar bewertet. Europas wertvollstes Fintech plant den Eintritt in 30 neue Märkte – und will mit einer Banklizenzstrategie zur globalen Finanzmarke aufsteigen.

Nach dem Scheitern der geplanten Übernahme von Banco Sabadell zieht BBVA die Konsequenzen und kündigt ein umfangreiches Aktienrückkaufprogramm an. Spaniens Bankenmarkt bleibt damit weiter fragmentiert – ein Signal gegen großangelegte Fusionen.

Die Vienna Insurance Group (VIG) übernimmt die Nürnberger Versicherung und bietet den Aktionären 120 Euro je Aktie – eine Prämie von 173 Prozent. Der traditionsreiche Versicherer bleibt eigenständig, erhält aber umfangreiche Investitionszusagen für Digitalisierung und Wachstum.

Trade Republic erweitert ihr Angebot um Festzins- und Anleihenprodukte. Kunden können nun in europäische und US-Anleihen investieren – mit Renditen deutlich über Tagesgeldniveau und flexibler Liquidität.

RBI stellt ihre Finanzorganisation neu auf: Mit Kamila Makhmudova kehrt ein eigenes Vorstandsressort für Finanzen zurück. Die erfahrene Managerin rückt zum 1. Januar 2026 in den Vorstand auf; die Ressortzuschnitte in Retail und CIB werden ebenfalls neu geordnet.

Bei N26 eskaliert erneut der Konflikt zwischen Gründern und Investoren. Zwei zusätzliche Aufsichtsratskandidaten sorgen für Spannungen, während die Finanzaufsicht weiter auf mehr Bankkompetenz drängt.

Die BaFin verpflichtet die SIGNAL IDUNA Lebensversicherung, Mängel in ihrer IT-Organisation zu beheben. Das Unternehmen muss künftig regelmäßig über den Fortschritt berichten.

Santander startet die Integration von Openbank und Santander Consumer Finance zu einer einheitlichen Marke. Deutschland wird zum Pilotmarkt – ein strategischer Schritt, um das europäische Privatkundengeschäft zu digitalisieren und den Markenwert von Openbank zu stärken.

Starkes Quartal für JP Morgan: Der Nettogewinn steigt um 12 % auf 14,4 Mrd. US-Dollar, der Gewinn je Aktie liegt mit 5,07 US-Dollar klar über den Erwartungen. Rückenwind kam von Investmentbanking und einem kräftigen Plus im Handelsgeschäft.

Rothschild & Co ordnet die Spitze in Deutschland neu: Martin Suter wird zum 1. Januar Head of Germany und übernimmt die alleinige Leitung von Global Advisory in Deutschland und Österreich. Vorgänger Kai Tschöke wechselt in die Rolle des Chairman.

Die Vienna Insurance Group bietet rund 1,3 Milliarden Euro für die Nürnberger Versicherung und will Gespräche mit Großaktionären aufnehmen. Das Übernahmeangebot treibt die Aktie in die Höhe – und sorgt für Spannungen zwischen Investoren und Unternehmensführung.

Die BaFin belegt die Oldenburgische Landesbank (OLB) mit 910.000 Euro Geldbußen. Beanstandet wurden u. a. unzureichende IT-Kontrollen zum Schutz von Kundeneigentum bei tagesgleichen Wertpapiertransaktionen sowie Mängel in Kosten- und Zuwendungsinformationen beim Vertrieb verbundener Produkte in den Jahren 2020/2021.

DekaBank weitet ihre Krypto-Kooperation mit Boerse Stuttgart Digital auf das Retailgeschäft der Sparkassen aus. Ab 2026 sollen Selbstentscheider über ein Deka-Frontend handeln – Boerse Stuttgart Digital liefert die institutionelle Liquidität und Brokerage-Infrastruktur.

Julius Bär droht nach Krediten an die insolvente Degag-Gruppe ein Verlust von rund 50 Mio. Franken. Nach dem Signa-Debakel ist es der nächste Rückschlag im Immobilienkreditgeschäft – betroffen sind auch 4.500 Privatanleger, denen ein Totalausfall droht.

Der Hotel-Investmentmarkt zieht an: Mit knapp 1,43 Mrd. Euro bis Ende September erreicht das Segment das beste Ergebnis seit 2021. Zwei starke Quartale, mehr Auslandskapital und mehrere Großdeals deuten auf ein lebhaftes Schlussquartal hin.

auxmoney platziert binnen einer Woche rund 950 Mio. Euro über zwei ABS-Transaktionen in Deutschland und den Niederlanden und kommt damit seit 2021 auf mehr als 3,5 Mrd. Euro platzierte Papiere. Die hohe Nachfrage unterstreicht die Rolle der Plattform als wiederkehrender Emittent im europäischen Konsumentenkreditmarkt.

Die Helaba legt eine mögliche Aareal-Übernahme auf Eis – dem Vernehmen nach wegen Differenzen beim Kaufpreis. Für beide Seiten schafft der Abbruch zunächst Klarheit: Die Landesbank kann ihre Kapital- und Wachstumsagenda im Verbund priorisieren, Aareals Eigentümer prüfen Alternativen.

HSBC will ihre Tochter Hang Seng Bank für über 37 Milliarden US-Dollar privatisieren. Während die Aktie in Hongkong um fast 30 Prozent steigt, wächst die Sorge über Risiken im Immobiliensektor – und über HSBCs zunehmende Abhängigkeit vom Asiengeschäft.

FTSE Russell stuft Vietnam zum 21. September 2026 zum Schwellenland hoch – vorbehaltlich einer Zwischenprüfung im März 2026. Das Upgrade kann Milliarden-Zuflüsse auslösen; parallel steigt Griechenland zum „Developed Market“ auf, während Ägypten und Nigeria auf Watchlists rücken.